Entretien avec David Dupuis, chargé de cours à l’École de gestion de l’Université de Sherbrooke

Existe-t-il réellement une recette pour s’enrichir?

Photo : Michel Caron

Trucs de pro, c’est une chronique qui abordera différents sujets tout au long de l’année. L’objectif? Explorer des thèmes qui concernent la réalité des nouveaux diplômés et diplômées de l’Université de Sherbrooke. En tant que rédactrice au Service des relations aux diplômées et diplômés, je me mets dans votre peau et je trouve toutes les réponses aux questions qui VOUS intéressent! Ce mois-ci, j’aborde les finances personnelles et la recette de la richesse.

Il est parfois difficile de savoir quand économiser, comment le faire et en quelle proportion. En terminant ses études, on a plusieurs rêves en tête, mais aussi plusieurs préoccupations quant à ses dettes, son budget et son épargne. Une chose est sûre, il est important de s’intéresser rapidement à ses finances personnelles et à ses habitudes de dépenses.

Afin de répondre à quelques-unes de mes interrogations, je me suis entretenue avec l’économiste et chargé de cours David Dupuis. Nous avons abordé différents thèmes dont l’épargne et le placement, l’importance de faire un budget, le remboursement des dettes et la réelle définition de richesse.

Voir l’épargne comme une dépense

S’il y a une chose à retenir par rapport à l’épargne, c’est qu’il s’agit du premier poste de dépense : « Paye-toi d’abord, avant même de payer ton loyer ou ton fournisseur de cellulaire. Ça te donnera alors une meilleure idée de combien il te reste d’argent pour prendre tes décisions financières, et du budget qu’il te reste pour le mois », m’explique David. En fait, il faut revoir notre conception de l’épargne. Il ne s’agit pas de placer dans un compte d’épargne ce que je n’ai pas dépensé ce mois-ci, mais plutôt d’épargner d’abord, puis utiliser ce qu’il me reste pour dépenser tout au long du mois.

Pour savoir combien te payer, il faut que tu connaisses ton objectif d’épargne. Est-ce que tu veux voyager, acheter une voiture, amasser une mise de fonds pour une maison? Ton objectif va varier au fil du temps, tout comme le montant que tu devras épargner pour l’atteindre.

En gros, ce qui est important à retenir, c’est qu’il faut prévoir son épargne avant de prévoir sa consommation. On doit voir l’épargne comme un investissement en soi et en son futur. « Et il y a pleins d’outils qui peuvent t’aider à mettre sur pied ton budget, comme des applications qu’on retrouve directement sur les sites des institutions financières, ou encore les ACEF (Association coopérative d’économie familiale), qui sont des regroupements offrant l’aide au budget. »

Afin de m’expliquer l’importance de mesurer son budget, David fait une analogie avec la météo : « Tu mesures la température qu’il fait dehors. Tout dépendamment de celle-ci, tu peux adapter ton comportement et ton habillement. C’est un peu la même chose avec ton budget. En mesurant tes dépenses, tu peux cibler les endroits où tu exagères et t’adapter. Peut-être que tu vis au-dessus de tes moyens, et que ton loyer prend une trop grosse proportion de ton budget. Dans les faits, peut-être que tu serais capable d’épargner encore plus. » C’est donc important d’être au courant de nos habitudes de consommation, parce qu’on ne peut pas avoir une influence sur ce qu’on ne mesure pas. Selon lui, il faudrait revoir son budget chaque année, au moment où on prépare sa déclaration d’impôts.

Il faut intégrer l’économie et l’épargne à sa routine de vie. L’hygiène financière, c’est une habitude qu’il faut développer, comme s’entraîner ou bien manger.

La différence entre les bonnes et les mauvaises dettes

Tout d’abord, il est primordial de saisir l’importance d’avoir une bonne cote de crédit en tout temps, peu importe l’âge et les projets. « Dans la vie, tout ce qui est à ton nom va influencer ta cote. C’est important de rentrer rapidement dans une dynamique où tu rembourse tout, au bon moment. Avoir un revenu et des comportements d’achat stables démontre aux institutions bancaires que tu es prévisible, et que tu es un bon pari. »

Pour ce qui est des dettes, il existe une hiérarchie. En effet, il faut faire la distinction entre une bonne dette et une mauvaise : « La mauvaise dette est celle qui a un énorme taux d’intérêt, comme celle d’une carte de crédit, qu’on utilise pour la consommation. La bonne dette est plutôt celle qu’on utilise pour investir, comme une hypothèque ou une dette étudiante, qui représentent en réalité un investissement en soi ». La priorité est donc de rembourser les dettes qui n’offrent aucun avantage fiscal en premier, et d’éviter au maximum la dette de consommation.

Est-ce que j’accélère le remboursement de ma dette d’étude? Ça dépend. Dans certains cas, il est plus avantageux de prendre son temps, parce que c’est plus rentable. Par exemple, l’argent que j’ai investi rapporte un taux d’intérêt de 4 %, alors que ma dette étudiante ne me coûte que 2 %. Ainsi, ma capacité à rembourser ma dette augmente plus vite que ma dette elle-même. C’est donc plus avantageux pour moi d’investir mon argent puisque je m’enrichis.

La définition de la richesse

On a parfois l’impression que pour être riche, il faut avoir un bon salaire. « Ce n’est pas toute l’histoire, me révèle l’économiste. En réalité, il existe deux façons de faire de l’argent : en gagner plus, ou en dépenser moins, et tu contrôles au moins un des deux. » C’est sûr qu’à certains niveaux de salaire, c’est plus difficile d’économiser beaucoup. L’important, c’est d’être conscient de ce qu’on fait avec notre argent. « On parle parfois de mettre seulement 5 ou 10 $ de côté par semaine. Si tu sais comment bien l’investir, je te jure que ça peut faire une différence. » Mais dans le fond, la vraie richesse n’est pas seulement liée au montant d’argent qu’on possède.

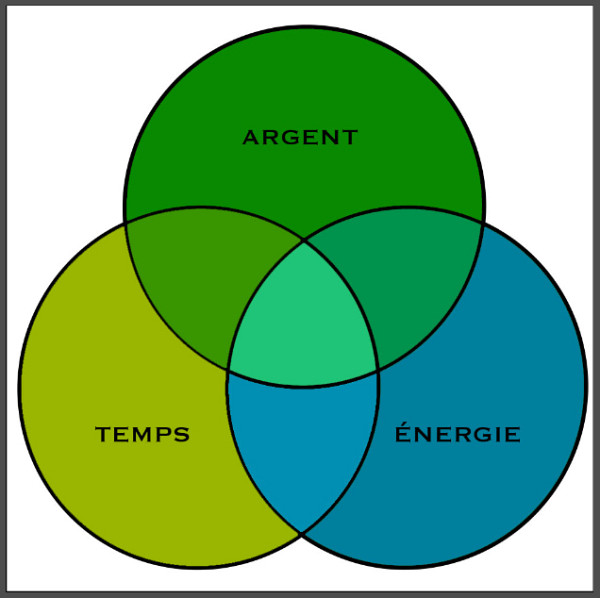

Être riche, ce n’est pas nécessairement lié à la finance, c’est aussi associé à tout ce que tu as autour de toi. Parfois, c’est simplement d’avoir l’opportunité de prendre le temps, ou d’avoir beaucoup d’énergie pour tout faire.

David m’explique la théorie du triangle d’impossibilité. Que dans les faits, il est rare qu’on possède beaucoup de temps, d’argent et d’énergie simultanément. Pour certaines personnes, épargner du temps et dépenser moins d’énergie représente une richesse inestimée. Encore une fois, il faut faire preuve de discipline et être conscient de ce qu’on dépense en trop, que ce soit du temps, de l’énergie ou de l’argent.

Mythes sur les finances personnelles

La vie coûte moins cher à deux.

Oui, par définition, la vie coûte moins cher lorsqu’on partage les dépenses avec une ou plusieurs personnes. Toutefois, l’économie ne se fait pas qu’au niveau du portefeuille : « En sciences économiques, on parle de spécialisation. Que ce soit en couple ou en colocation, il y a des partenariats qui se font quand on habite à deux. On devient expert de notre domaine dans la division des tâches et il y a des économies d’échelles associées à cette spécialisation. »

L’économie va au-delà des dollars. En divisant les tâches, je développe mon expertise et, par définition, je suis plus efficace. Je fais donc une économie de temps sur mes propres tâches, et une économie d’énergie sur les tâches que ma conjointe réalise.

Tu as absolument besoin d’une ou d’un conseiller financier.

Non, ce n’est pas obligatoire, surtout si tu connais bien ça et que tu t’intéresses au sujet. Mais à cela, David ajoute une nuance : « C’est toujours bien de discuter de sa situation financière avec quelqu’un qui a un regard extérieur. Ça permet d’avoir une autre opinion et de recevoir quelques recommandations. » Dans le fond, même les médecins ont des médecins. L’important, c’est simplement de trouver quelqu’un en qui on a confiance.

Un dernier conseil

S’il y a bien une chose à retenir, c’est celle-ci :

« Intéresse-toi à ta vie financière, sinon c’est elle qui va s’intéresser à toi. »